CDB ou LCI: Como escolher o melhor investimento em renda fixa indexado ao CDI?

A falta de compreensão sobre a equivalência entre as taxas de um CDB e uma LCI/LCA pode levar a perda de grandes oportunidades. Basicamente, devemos ficar atentos a dois fatores: o prazo do investimento e a taxa CDI.

Publicado em: 2023-11-19T21:41:40+0000

Atualizado em: 2023-12-16T14:09:45+0000

O que é importante observar antes de escolher entre CDB e LCI/LCA?

As principais diferenças entre ambos os tipos de investimentos é que o CDB possui incidência de imposto de renda e se trata de um empréstimo do investidor para uma instituição financeira, enquanto que a LCI/LCA é isenta de imposto de renda e é um recurso destinado ao setor imobiliário ou do agronegócio.

As alíquotas do imposto de renda variam de acordo com o prazo do investimento. Para investimentos com prazo de até 180 dias (cerca de 6 meses), a alíquota é de 22,5%. Entre 181 e 360 dias (6 a 12 meses), a alíquota é de 20,0%. Entre 361 e 720 dias (12 a 24 meses), a alíquota é de 17,5%. Acima de 720 dias (acima de 24 meses), a alíquota é de 15,0%.

Por outro lado, existem aspectos comuns a ambos os tipos de investimentos que o investidor deve estar atento, como: rentabilidade, prazo para o resgate, liquidez, tipo de indexação, risco da operação e outros.

Corretoras e bancos oferecem CDB e LCI/LCA com diferentes taxas, prazos e indexadores. Historicamente, investimentos atrelados à inflação remuneram melhor a longo prazo. No entanto, é muito comum encontrar CDB e LCI/LCA atrelados ao CDI.

Como escolher a melhor taxa entre CDB e LCI/LCA?

Uma vez observados os ricos da operação, a escolha entre os diferentes investimentos pode se tornar uma tarefa difícil e, em muitas vezes, pode levar a perda de grandes oportunidades, caso o investidor não entenda as equivalências entre as taxas, para diferentes prazos.

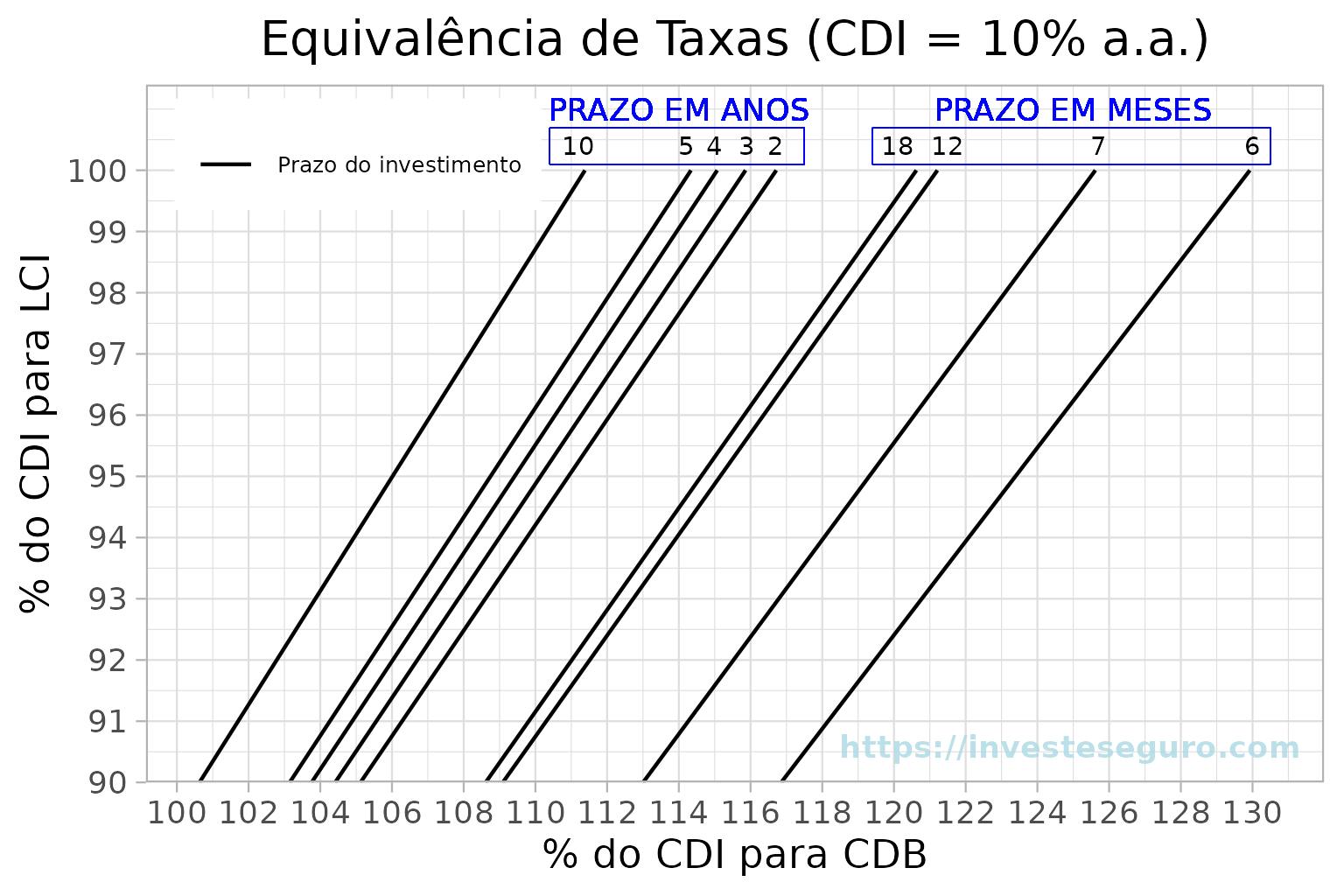

A equivalência entre as taxas de investimentos CDB e LCI/LCA depende basicamente de dois fatores, que são: o prazo e a taxa CDI. Uma vez que a alíquota do imposto de renda também depende do prazo, então não precisamos nos atentar a essa componente, pois ela já foi incluída nos cálculos.

Como a taxa CDI responde a dinâmica da economia, então as equivalências entre as taxas do CDB e da LCI/LCA também acompanharão essa dinâmica. Mesmo assim, a taxa CDI impacta mais significativamente na equivalência de taxas, quando o prazo do investimento é superior a dois anos.

Cada linha no gráfico de equivalência de taxas entre CDB e LCI/LCA corresponde a um prazo de investimento. A linha de equivalência significa que para um determinado prazo, os rendimentos serão exatamente iguais dadas as diferentes taxas para cada investimento.

Dessa maneira, fica fácil perceber que quando a interseção das taxas ofertadas pelas corretoras e bancos estiverem à direita da linha de um determinado prazo, então o CDB será mais rentável. Mas, quando a interseção das taxas estiverem à esquerda da linha de equivalência, então a LCI/LCA será mais rentável.

A título de exemplo, pode-se citar um CDB ofertado a 110% do CDI com prazo de 2 anos. Nesse caso, a linha de equivalência de taxa nos dá uma LCI/LCA a 94,2% do CDI, no mesmo prazo. Isso quer dizer que somente será mais vantajoso investir em uma LCI/LCA se ela for ofertada por uma taxa maior que 94,2% do CDI.

Olhando por outro ângulo, também pode ser citado uma LCI/LCA ofertada a 94% do CDI com prazo de 3 anos. Nesse caso, a linha de equivalência de taxa nos dá um CDB a 109% do CDI, no mesmo prazo. Isso quer dizer que somente será mais vantajoso investir em um CDB se ele for ofertado por uma taxa maior que 109% do CDI.