Fundos imobiliários IFIX que superaram o CDI em 2023

Fundos imobiliários de tijolo se destacaram em diferentes períodos por apresentar retorno total dos investimentos muito superior ao CDI acumulado. O fundo HTMX11 teve o retorno total de 105,4% acima do CDI, o maior no menor intervalo de tempo.

Publicado em: 2024-04-05T22:40:14+0000

Atualizado em: 2024-04-05T23:14:24+0000

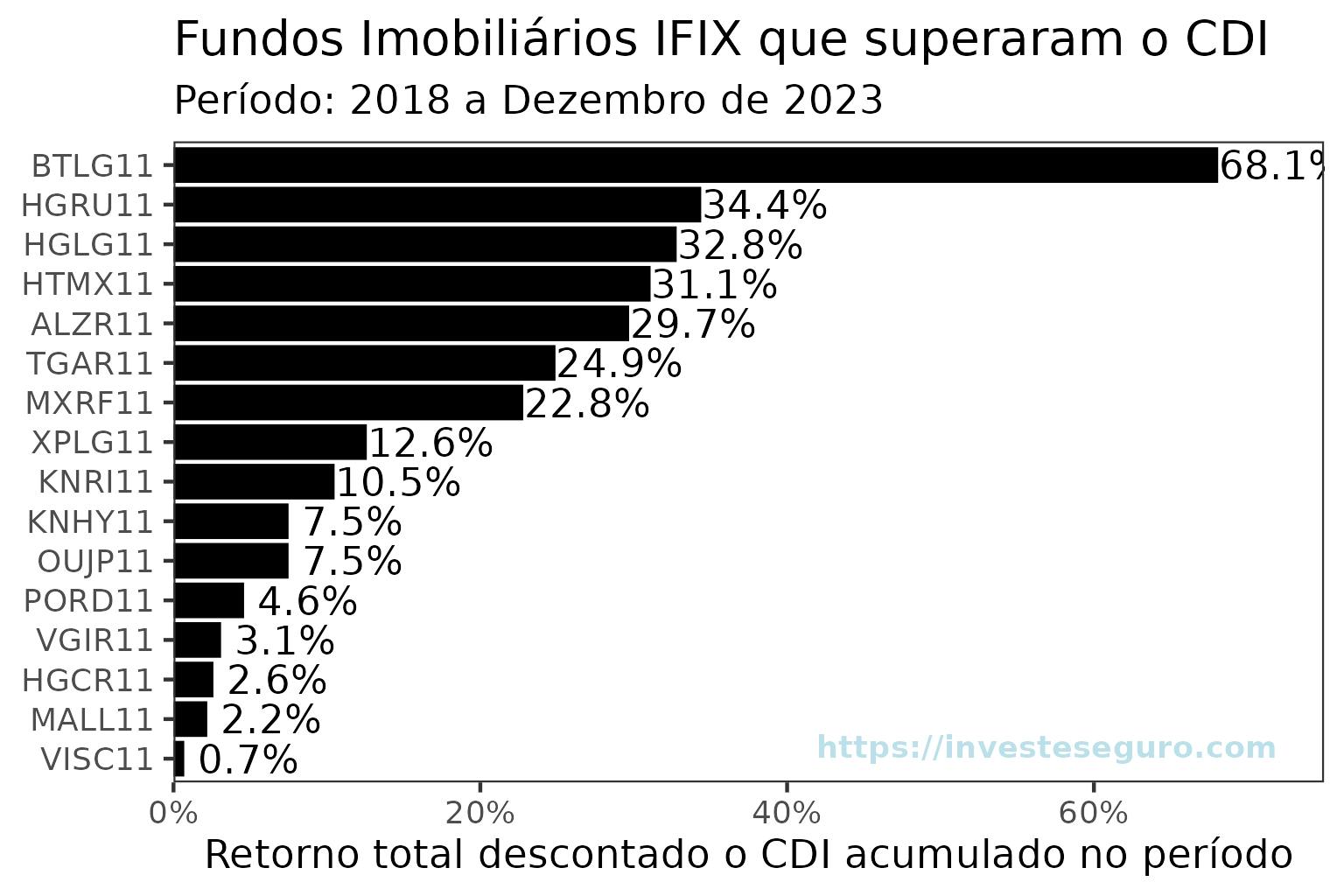

Desempenho dos fundos imobiliários a partir de 2018

Entre 2018 e 2023, o CDI (Certificado de Depósito Interbancário) acumulado variou entre 46,2% e 53,1%. Essa variação foi calculada com base no início nos dados de cotação disponibilizados pelo site Yahoo Finanças para cada fundo imobiliário. Então, quanto mais longo o histórico de dados para um fundo, maior o CDI acumulado no período.

Apenas o fundo BTLG11 (Indústria e Logística do BTG Pactual) conseguiu superar o CDI acumulado no período em valorização das cotas. O CDI acumulado para o período de dados disponibilizados foi de 46,2%, enquanto que as cotas valorizaram 55,8%. Somente na valorização das cotas, o fundo superou o CDI em 9,6%.

Ao levar em consideração o retorno total (cotação + dividendos), o fundo BTLG11 devolveu ao investidor 114,3% em aproximadamente 6 anos. Descontando o CDI acumulado no período, o fundo superou-o em 68,1%.

Ao todo, 16 fundos imobiliários IFIX superaram o CDI acumulado no período de 2018 a dezembro de 2023. Dos quais 6 foram fundos de papel e 10 foram fundos de tijolo, que envolvem os segmentos de logística, shopping center, renda urbana, hotel e desenvolvimento.

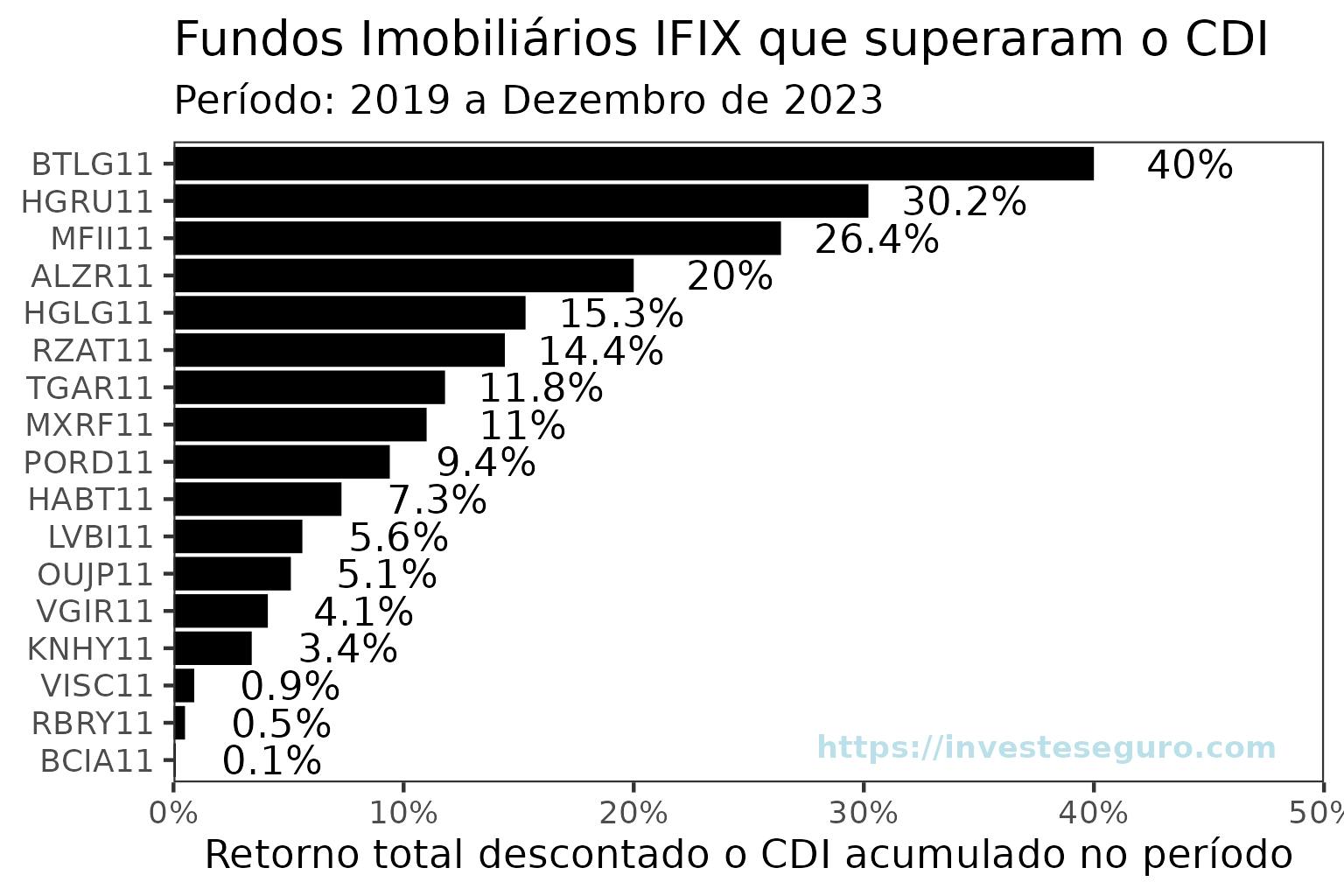

Desempenho dos fundos imobiliários a partir de 2019

Entre 2019 e 2023, o CDI acumulado variou de 37,9% a 43,8%. Nesse período, 17 fundos imobiliários conseguiram superar o CDI, de forma que 11 fundos mantiveram o bom desempenho alcançado desde o ano anterior e 6 novos fundos bateram o benchmark.

Com excessão dos fundos LVBI11 (logística) e VISC11 (shopping center), os demais fundos de tijolo superaram o CDI acumulado no período em mais de 10%. Já os fundos de papel, com excessão de MXRF11, superaram o CDI acumulado em até 10%.

Dentre os novos fundos que passaram a integrar a lista para o período entre 2019 e 2023, 3 foram de tijolo, 2 foram de papel e 1 foi fundo de fundo. Os fundos de tijolo foram dos segmentos de desenvolvimento e logística.

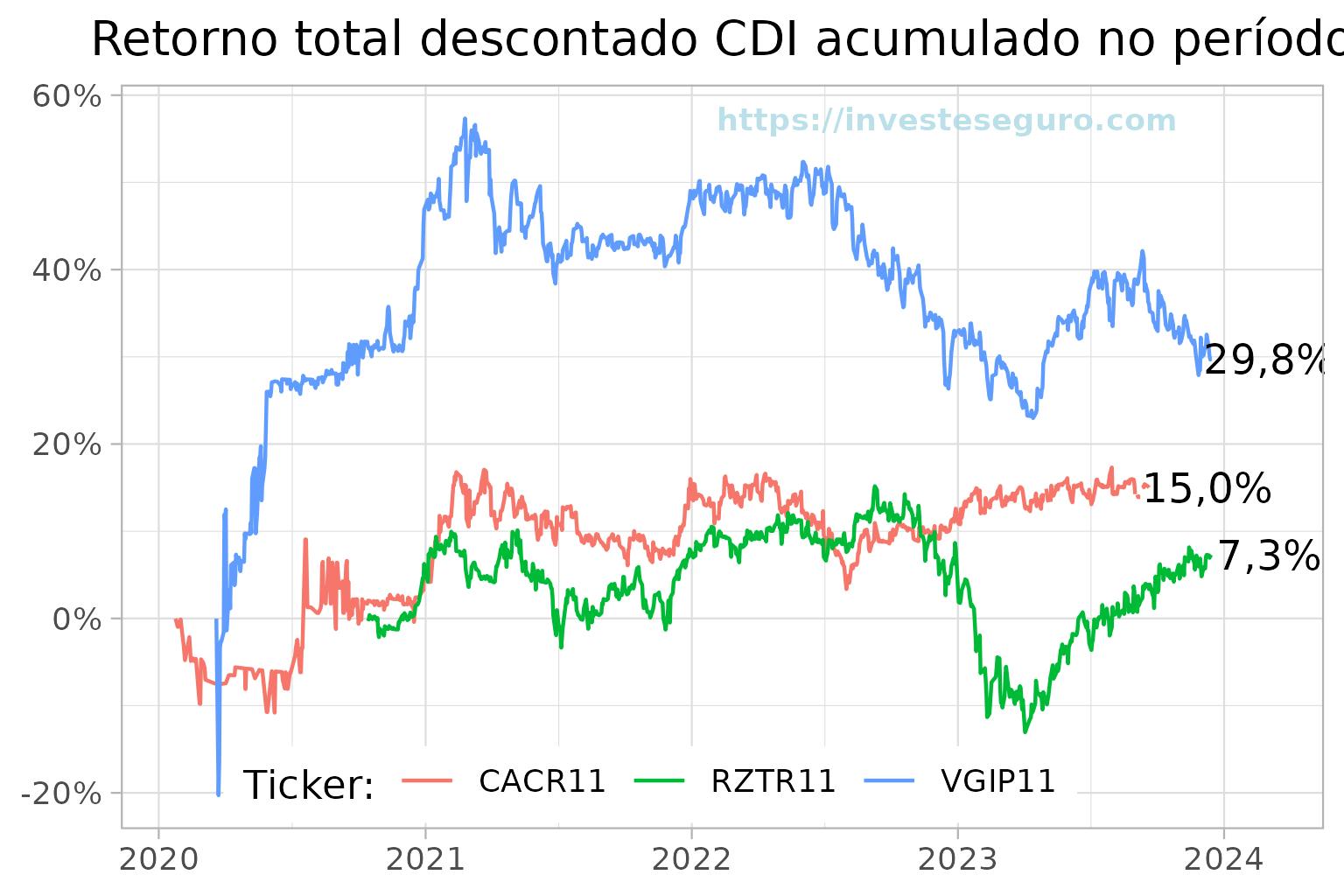

Desempenho dos fundos imobiliários a partir de 2020

Entre 2020 e 2023, o CDI acumulado no período variou de 31,8% a 34,5%. Poucos fundos imobiliários conseguiram se recuperar da forte queda no ano de 2020. Entre aqueles que conseguiram se recuperar, o retorno total andou de lado no ano de 2021 até meados de 2022, quando o retorno total caiu novamente.

Apenas 3 fundos de crédito conseguiram superar o CDI acumulado no período de 2020 a 2023, sendo um deles no segmento de agronegócio.

É importante lembrar que o retorno total foi obtido com referência no primeiro dia de negociação disponível no banco de dados até dezembro de 2023. Se considerarmos outras datas como início ou referência, mais fundos poderiam ter superado o benchmark.

Para sabermos quais fundos imobiliários superaram o CDI em diferentes datas de início como referência, teremos que abordar esse assunto em outro artigo.

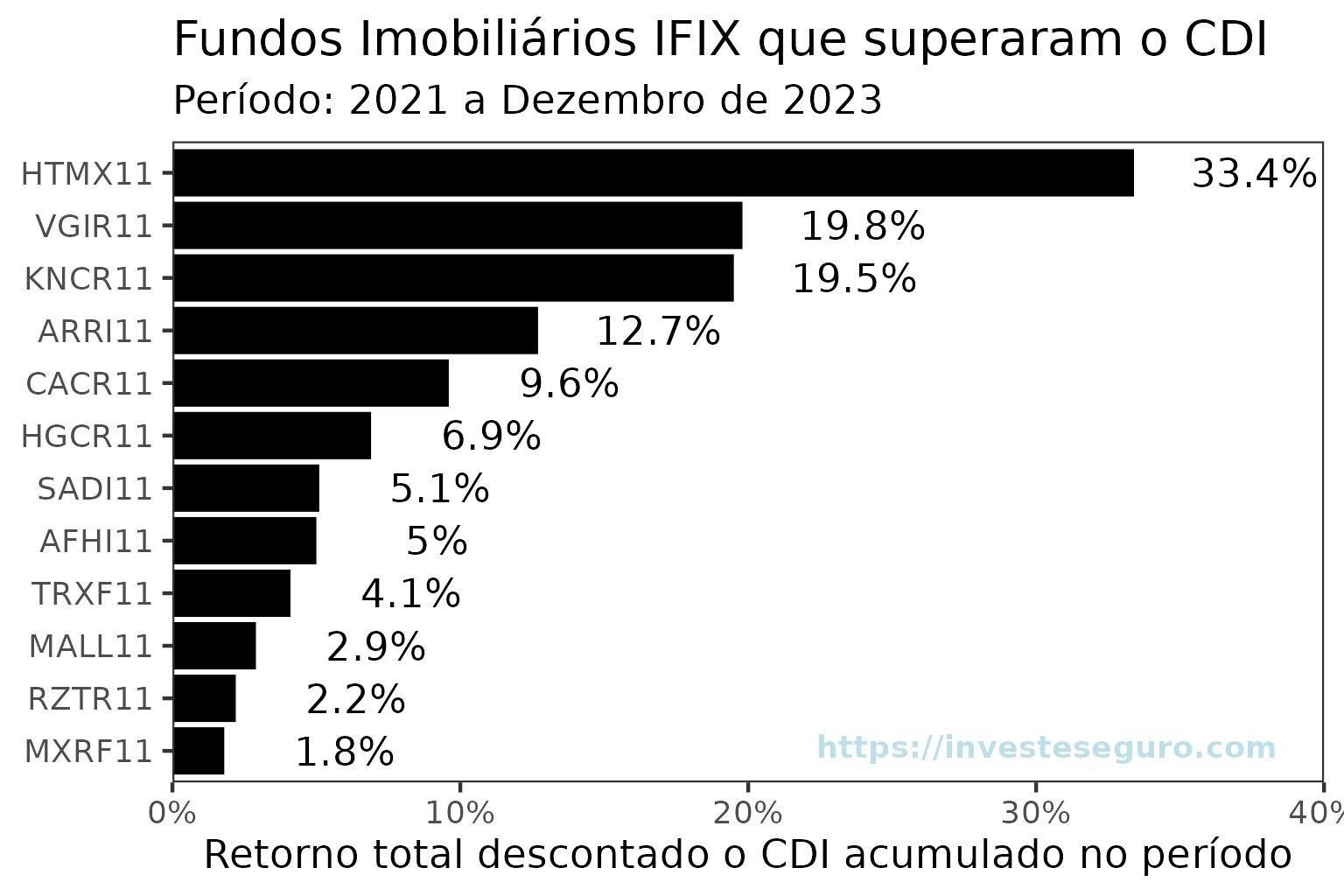

Desempenho dos fundos imobiliários a partir de 2021

No período entre 2021 e dezembro de 2023, o CDI acumulado foi de 32,1%. Ao todo, 12 fundos conseguiram superar o CDI, sendo que apenas HTMX11 (segmento de hotéis do BTG Pactual) conseguiu por valorização das cotas.

As cotas do fundo HTMX11 valorizaram 44% no período. Se descontarmos o CDI acumulado, temos que o fundo superou o benchmark em 11,9%. Quando avaliamos o retorno total, o investidor foi recompensado em 33,4% acima do CDI acumulado no período.

Dos 12 fundos mencionados acima, 8 foram de papel e 4 foram de tijolo. Os fundos de tijolo foram dos segmentos de hotel, varejo, shopping center e agronegócio.

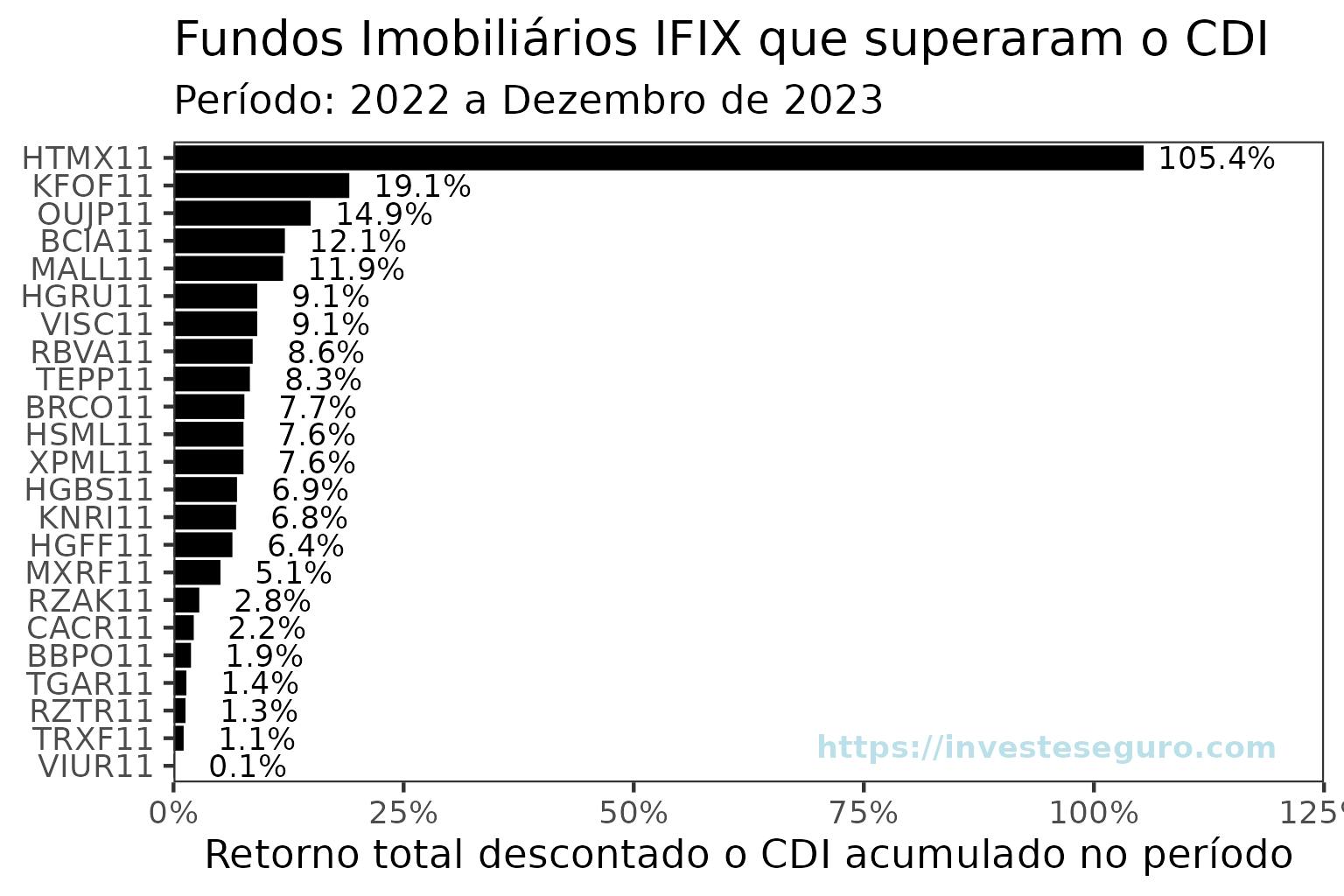

Desempenho dos fundos imobiliários a partir de 2022

No período entre 2022 e dezembro de 2023, o CDI acumulado foi de 26,5%. O investidor que realizou aportes no fundo HTMX11 teve um retorno total maior que no ano anterior. Nesse intervalo de aproximadamente 2 anos, o fundo superou o CDI em 105,4%.

Se levarmos somente em consideração a valorização da cota do HTMX11, o fundo superou o CDI acumulado no período em 75,3%.

Dessa vez, 23 fundos superaram o CDI, sendo que foram apenas 4 fundos de papel, 3 fundos de fundos e 16 fundos de tijolo, nos segmentos de hotel, shopping center, renda urbana, varejo, agência bacária, agronegócio, desenvolvimento, lajes corporativas e logística.

Desempenho dos fundos imobiliários para 2023

Entre janeiro de dezembro de 2023, o CDI acumulado foi de 12,5%. Diferentemente dos períodos anteriores, diversos fundos imobiliários conseguiram superar o CDI apenas por valorização das cotas.

Ao todo, 17 fundos superaram o CDI somente por valorização das cotas, dentre os quais 6 foram fundos de fundos e 11 foram fundos de tijolo.

Confira abaixo a lista dos fundos imobiliários que superaram o CDI acumulado entre janeiro e dezembro de 2023, considerando apenas valorização das cotas.

- HTMX11: 55,4% - Hotéis

- KFOF11: 18,0% - FOF majoritariamente tijolo

- TEPP11: 14,1% - Lajes corporativas

- JSAF11: 9,4% - FOF majoritariamente papel

- RBVA11: 8,9% - Varejo

- BCIA11: 8,9% - FOF majoritariamente tijolo

- RCRB11: 8,9% - Lajes corportivas

- HGFF11: 7,7% - FOF majoritariamente tijolo

- XPML11: 6,0% - Shopping center

- BRCO11: 5,9% - Logística

- HGBS11: 4,6% - Shopping center

- HSML11: 4,5% - Shopping center

- RBFF11: 3,4% - FOF majoritariamente tijolo

- MGFF11: 2,6% - FOF majoritariamente tijolo

- BBPO11: 2,5% - Agẽncia bancária

- KNRI11: 1,9% - Lajes e logística

- HGRU11: 1,8% - Renda urbana

Ao considerarmos o retorno total, 62 fundos superaram o CDI. Desses, 22 foram fundos de papel, 14 foram fundos de fundos e 26 foram fundos de tijolo.

Confira abaixo o retorno total dos fundos imobiliários descontado o CDI acumulado entre janeiro e dezembro de 2023.

- HTMX11: 76,7% - Hotéis

- KFOF11: 30,5% - FOF majoritariamente tijolo

- TEPP11: 24,1% - Lajes corporativas

- JSAF11: 23,0% - FOF majoritariamente papel

- RBVA11: 20,6% - Varejo

- BCIA11: 19,6% - FOF majoritariamente tijolo

- HGFF11: 19,3% - FOF majoritariamente tijolo

- HSML11: 15,8% - Shopping center

- BRCO11: 15,8% - Logística

- RCRB11: 15,5% - Lajes corporativas

- XPML11: 15,5% - Shopping center

- BBPO11: 15,4% - Agência bancária

- HGBS11: 15,0% - Shopping center

- RBFF11: 14,3% - FOF majoritariamente tijolo

- MGFF11: 12,2% - FOF majoritariamente tijolo

- WHGR11: 12,0% - Papel

- HGRU11: 12,0% - Renda urbana

- KNRI11: 10,6% - Lajes e logística

- KCRE11: 10,2% - Papel

- XPSF11: 9,9% - FOF majoritariamente papel

- XPIN11: 9,4% - Indústria e logística

- LVBI11: 9,4% - Indústria e logística

- RZTR11: 8,9% - Agronegócio

- MALL11: 8,8% - Shopping center

- VISC11: 8,8% - Shopping center

- PVBI11: 8,3% - Lajes corporativas

- CPFF11: 8,3% - FOF majoritariamente tijolo

- KNHY11: 7,1% - Papel

- CACR11: 6,5% - Papel

- XPLG11: 6,4% - Indústria e logística

- RBRX11: 6,2% - Papel

- HSAF11: 6,1% - Papel

- MORE11: 6,0% - FOF majoritariamente tijolo

- CYCR11: 5,9% - Papel

- BPFF11: 5,8% - FOF misto

- KNCR11: 5,5% - Papel

- MXRF11: 5,4% - Papel

- HFOF11: 5,2% - FOF majoritariamente tijolo

- BTCI11: 5,0% - Papel

- VIUR11: 4,9% - Renda urbana

- HGCR11: 4,8% - Papel

- RBRF11: 4,7% - FOF majoritariamente tijolo

- KISU11: 4,6% - FOF majoritariamente tijolo

- GTWR11: 4,0% - Lajes corporativas

- PLCR11: 4,0% - Papel

- RBRY11: 3,6% - Papel

- VCJR11: 3,3% - Papel

- LGCP11: 3,0% - Indústria e logística

- AFHI11: 2,1% - Papel

- VGHF11: 2,1% - Papel

- KNSC11: 2,0% - Papel

- SNCI11: 1,8% - Papel

- MCCI11: 1,4% - Papel

- BCFF11: 1,4% - FOF majoritariamente papel

- RBRP11: 1,3% - Lajes corporativas

- RBRL11: 1,2% - Indústria e logística

- OUJP11: 1,0% - Papel

- XPCI11: 0,9% - Papel

- TRXF11: 0,8% - Imóveis comerciais

- HSLG11: 0,7% - Indústria e logística

- MFII11: 0,5% - Desenvolvimento

- KNIP11: 0,5% - Papel